美银行业走出金融危机阴影 面临资本收益率低等挑战

移动用户编辑短信CD到106580009009,即可免费订阅30天中国日报双语手机报。

数据显示今年第二季度美国银行业的利润接近历史高位,这是否意味着美国银行业已走出金融危机阴影?分析人士普遍给出肯定答案,但同时认为美国银行业仍然面临资本收益率较低等挑战。

美国《华尔街日报》日前援引SNLFinancial发布的数据称,由于商业和个人贷款增速都达金融危机以来最高,今年第二季度美国银行业的利润达到了接近纪录的水平。

数据显示,第二季度美国银行业整体收入达402.4亿美元,几乎为过去23年里第二高水平,仅次于2013年第一季度的403.6亿美元。第二季度银行贷款增速达到金融危机以来的最快速度,超过8万亿美元。

美国投资公司ConvergEx集团首席市场策略师尼古拉斯·克拉斯说,得益于贷款规模扩大和质量改善,第二季度银行业绩总体来说令人满意。

克拉斯说,过去一年来美国经济保持温和扩张使金融行业受益,美国房地产市场强劲回暖带动住房抵押贷款上涨,促进银行业反弹。同时,银行贷款质量显著改善使银行为覆盖不良贷款准备的资金减少,从而实现利润上升。

第二季度的另一亮点是商业贷款和消费贷款成为继住房抵押贷款后的新增长动力,当季商业贷款同比增长12.6%,而银行贷款标准不再严苛、贷款额度上调等使学生贷款、信用卡消费等也快速扩张。

德雷克萨尔-汉密尔顿公司高级银行策略分析师大卫·希尔德表示,近期美国公司并购和公司上市明显增多,也为银行带来可观收入。

分析人士普遍认为,美国银行业经营状况明显改善,表明美国银行业已基本走出金融危机阴影。

希尔德表示:“银行的盈利基本已经正常化,现在的美国银行系统和金融危机时期已经大不一样。”

美国第一大银行摩根大通第二季度财报显示,当季公司净利润为60亿美元,虽然略逊于去年同期的65亿美元,但好于市场预期。此外,富国银行净利润为57亿美元,同比增长4%。

克拉斯说:“从银行资产负债表看,银行基本已经从金融危机中复苏,不过他们并没有完全吸取金融危机的教训,仍然不能保证如果再次遇到危机不需要政府用纳税人的钱实施救助。”

展望未来,希尔德对今年及明年银行业前景持乐观态度,贷款规模增长和贷款质量改善都会促进银行未来收入增加以及成本降低;美国经济也将持续增长并有望加速,这些都有利于利润增长。

尽管从业绩看,美国银行业已经走上正轨,但分析人士指出银行业仍然面临包括银行业监管趋严、贷款标准降低等问题,最大的挑战是如何提高资本收益率。

希尔德表示,最主要的挑战就是利用资本获取充足的回报,银行持有的核心资本在金融危机后几乎翻倍,但银行没有获得充足的盈利。

目前银行业股价仍然萎靡不振,各大银行的股价与金融危机时期相比并未有太大提升,也说明了投资者对银行业前景仍然保持谨慎。

克拉斯指出,监管成本居高不下以及长期利率偏低削弱了抵押贷款的收益,影响了股权收益,股权收益作为衡量银行盈利能力的重要指标仍然较低,也是影响银行股股价的重要因素。

热门推荐

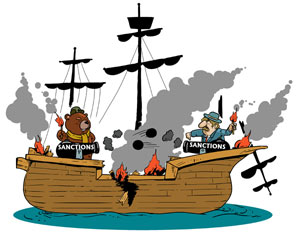

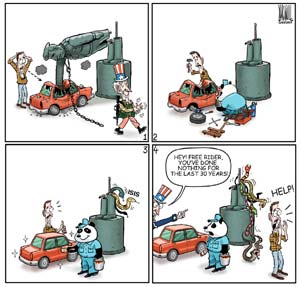

更多> 中国日报漫画:中国搭便车?

中国日报漫画:中国搭便车?  菲妇女团体在日驻菲使馆前抗议 要求为慰安妇讨还公道

菲妇女团体在日驻菲使馆前抗议 要求为慰安妇讨还公道